Welche verschiedenen Arten von Steuerschulden gibt es? Welche Abhilfemaßnahmen stehen Menschen mit ähnlichen Problemen zur Verfügung? Und warum ist es wichtig, bei der Insolvenz auf Steuerschulden zu achten?

Im Falle einer Privatinsolvenz können sich Besonderheiten im Zusammenhang mit Steuerpflichten ergeben. Lesen Sie weiter, um sie zu verstehen und herauszufinden, warum diese Informationen nützlich sein können!

In diesem Abschnitt erhalten Sie auch Informationen darüber, warum und wie Sie eine Privatinsolvenz anmelden können. Unsere Experten helfen Ihnen, über die neuesten Entwicklungen im Insolvenzrecht auf dem Laufenden zu bleiben.

Was sind Steuerschulden?

Eine Steuerschuld entsteht, wenn ein Steuerpflichtiger seine Einkommensteuer nicht rechtzeitig an das Finanzamt abführt.

Im Gegensatz zu privaten Gläubigern, die zunächst einen Vollstreckungsbescheid einholen müssen, kann das Finanzamt nach der endgültigen Steuerfestsetzung wesentlich schneller mit der Vollstreckung beginnen.

Anforderungen des Finanzamtes an Verwaltungsstrafen (§ 249 AO):

- Für eine mögliche Nachzahlung ist ein wirksamer Steuerbescheid erforderlich,

- Der Steuerpflichtige muss zur Begleichung der Steuerschuld verpflichtet sein,

- Das Finanzamt muss für die Erfüllung seiner Verpflichtungen eine Frist von einer Woche gewähren (§ 254 AO).

Vielfältige Steuerpflichten

Verpflichtungen zur Zahlung der Einkommensteuer

Einkünfte natürlicher Personen unterliegen in Deutschland der Einkommensteuer, die durch das Einkommensteuergesetz (EStG) geregelt ist. Steuerpflichtig sind Personen, die im Inland dauerhaft registriert und ansässig sind. Diese Steuer umfasst sowohl inländische als auch internationale Einkünfte.

Steuerverbindlichkeiten für die Lohnsteuer

Die Lohnsteuer ist Teil der Einkommensteuerschuld. Diese Steuer wird zum Zeitpunkt der Gehaltszahlung an die Arbeitnehmer erhoben. Für die Zahlung der Steuer ist der Arbeitnehmer verantwortlich, tatsächlich kann die Steuer jedoch vom Arbeitgeber einbehalten und abgeführt werden.

Umsatzsteuerpflichten

Die Umsatzsteuer ist in Deutschland im UStG geregelt und wird auf bestimmte Arten der wirtschaftlichen Tätigkeit von Unternehmen erhoben. Die Steuer wird im Voraus entrichtet und gilt für Waren und Dienstleistungen, einschließlich der Einfuhr von Waren und Vorgängen innerhalb der Wirtschaftsgemeinschaft.

Zur Kategorie der Steuerschulden zählen auch Gewerbesteuerschulden, deren Einziehung jedoch durch die Kommunalverwaltung erfolgt. Diese Art von Schulden kann auch durch das endgültige Schuldenerlassverfahren abgedeckt werden. Um zu verstehen, warum dies wichtig ist, finden Sie Einzelheiten weiter unten auf dieser Seite.

Was kann man tun, wenn man mit einer Steuerschuld konfrontiert ist?

Ignorieren Sie nicht Steuerbescheide oder Anforderungen des Steuerdienstes für Nachzahlungen!

Die Nichtbeachtung kann zur Verhängung einer Strafe in Höhe von 1 % des geschuldeten Betrags für jeden angefangenen Monat sowie zur Zwangseinziehung durch das Finanzamt führen.

Es wird empfohlen, sich an das Finanzamt zu wenden, um die Möglichkeit eines Zahlungsaufschubs, des Abschlusses einer Ratenzahlungsvereinbarung oder eines Antrags auf Aussetzung der Vollstreckung zu besprechen.

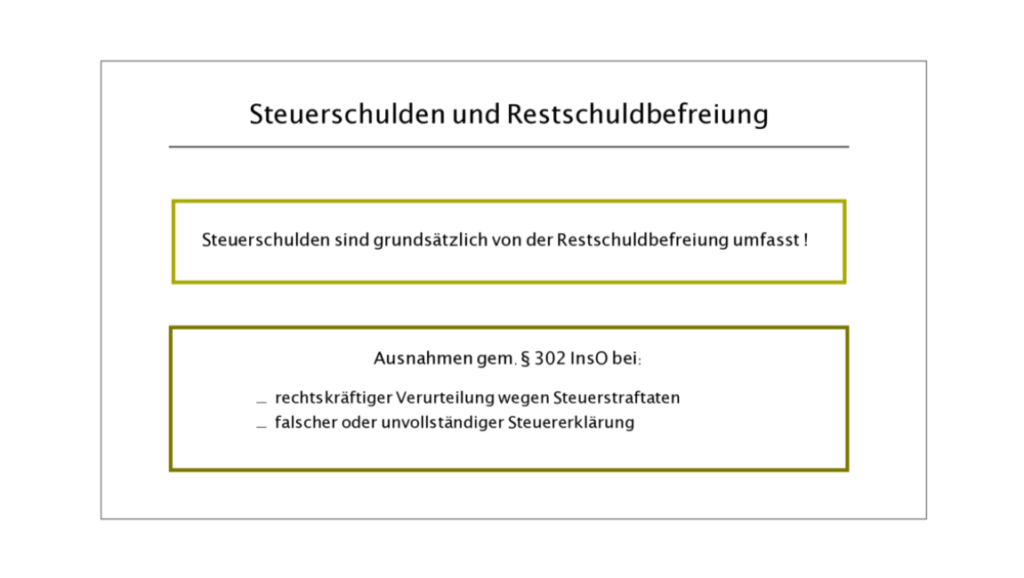

Eine Möglichkeit zur Lösung von Schuldenproblemen ist die Beantragung eines Insolvenzverfahrens. Schulden gegenüber dem Finanzamt werden in den Pflichtenkatalog der Insolvenz (gemäß § 38 InsO und § 38 AO) aufgenommen. Im Rahmen des Insolvenzverfahrens besteht die Möglichkeit, Restschulden, darunter auch Steuerschulden, zu befreien. Allerdings gibt es gewisse Einschränkungen.

Es ist wichtig, sich vorab mit den Bedingungen einer Privatinsolvenz und dem Ablauf der Restschuldabschreibung vertraut zu machen.

Nach der am 1. Juli 2014 eingeführten Reform können Steuerschulden, die mit einer rechtskräftig festgestellten Verurteilung wegen einer Steuerstraftat verbunden sind, nicht mehr im Rahmen des Restschuldbefreiungsverfahrens abgeschrieben werden.

Beispiele für Steuerdelikte sind:

- Steuerhinterziehung (§ 370 AO),

- Steuerbetrug (§ 374 AO),

- Handels-, Gewalt- und Banditenschmuggel (§ 373 AO).

Eine Ausnahme von der Restschuldabschreibung gilt auch dann, wenn innerhalb von drei Jahren vor Einreichung eines Insolvenzantrags eine unvollständige oder fehlerhafte Steuererklärung beim Finanzamt eingereicht wurde.

Vor Einführung der Reform im Jahr 2014 galten sämtliche Steuerschulden als Regelschulden und waren im Falle einer Privatinsolvenz abschreibungspflichtig.

Weitere lesenswerte Artikel:

- Sachpfändung – die Pfändung beweglicher Sachen

- Was bedeutet Inkasso für mich

- Privatinsolvenz: Voraussetzungen für den Insolvenzantrag

- Bonität: Definition und Bedeutung im Geschäftsleben

- Verbraucherinsolvenz einfach erklärt: Kosten, Ablauf, Dauer

- Liquidität: Können Sie Ihre Verbindlichkeiten begleichen?

- Bonität: Definition und Bedeutung im Geschäftsleben

- Wer bezahlt en Insolvenzverwalter

Verweise:

- Schulden beim Finanzamt – Infodienst Schuldnerberatung

- BfDI – Finanzen und Steuern – Forderungspfändung durch Finanzamt

- Steuerhinterziehung des Erblassers wirkt sich auf die Erben aus › Dr. Frank Rozanski

- Wie hoch die Steuerschulden von Kanye West sind

- Haftung des Geschäftsführers für Steuerschulden der GmbH

- Von Steuerschulden durch Insolvenzverfahren befreit werdenVeröffentlicht von:Rechtsanwalt Andre Kraus

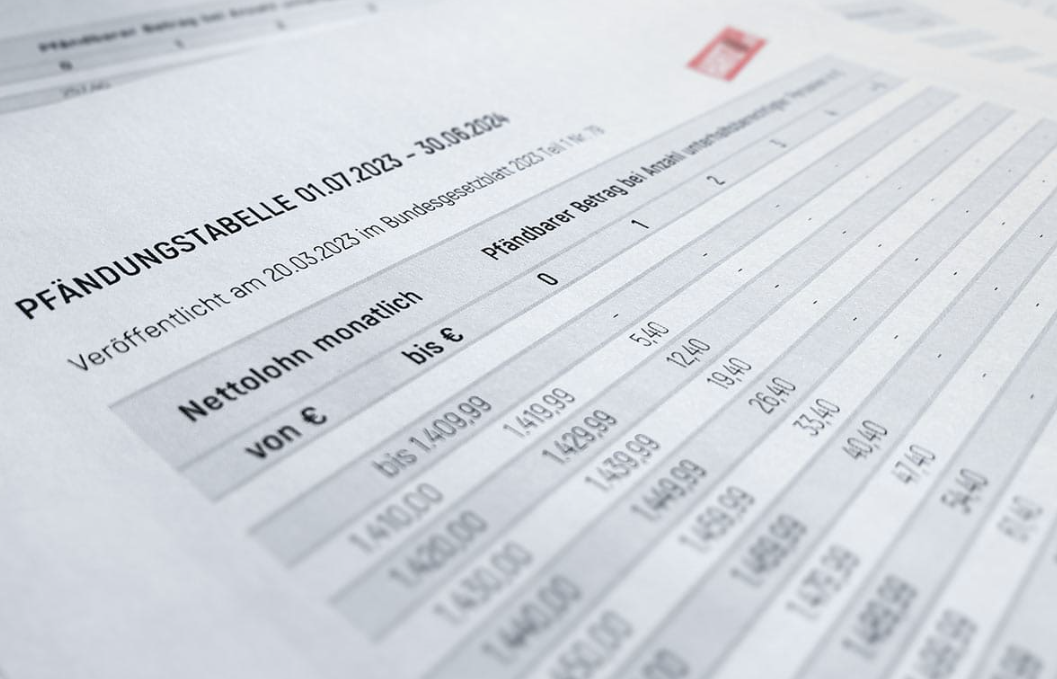

DIE ENTWICKLUNG DER PFÄNDUNGSTABELLEN

DIE ENTWICKLUNG DER PFÄNDUNGSTABELLEN  PROGNOSE DER PFÄNDUNGSTABELLE FÜR 2024 BIS 2025

PROGNOSE DER PFÄNDUNGSTABELLE FÜR 2024 BIS 2025  Verbraucherinsolvenz einfach erklärt: Kosten, Ablauf, Dauer

Verbraucherinsolvenz einfach erklärt: Kosten, Ablauf, Dauer