Revolving-Kreditkarten: Alles, was Sie wissen müssen

Anúncios

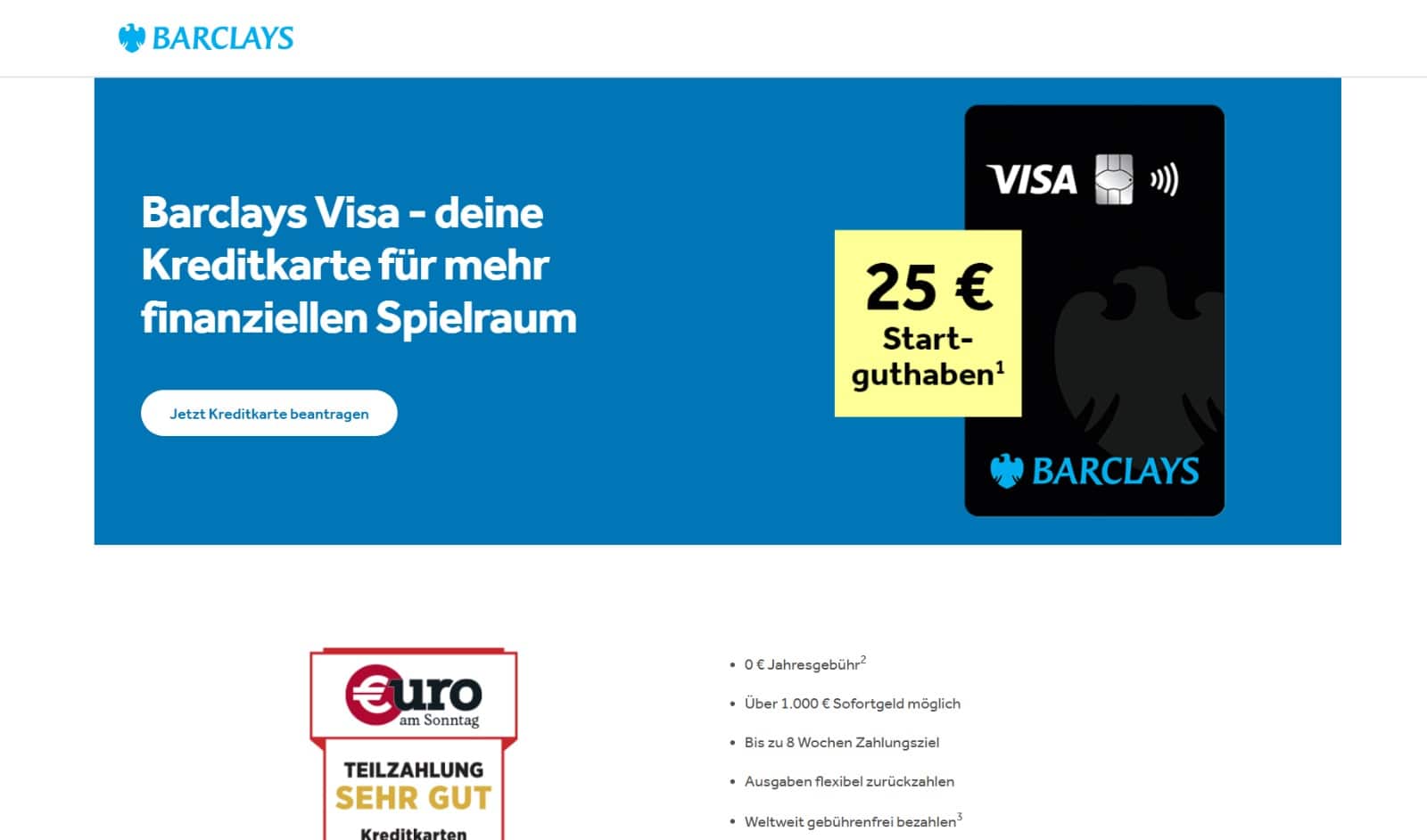

Kreditkarten mit revolvierendem Kreditrahmen sind ein beliebtes Finanzinstrument, um Einkäufe flexibel und in Raten zu finanzieren.

Doch mit der Nutzung sind auch Risiken verbunden, insbesondere hohe Zinsen und Gebühren.

Wie diese Karten funktionieren, was sie kosten und für wen sie geeignet sind, erfahren Sie in diesem Artikel ausführlich.

Lesen Sie weiter, um eine fundierte Entscheidung zu treffen und die beste Kreditkarte für Ihre Bedürfnisse zu finden.

Was sind Kreditkarten mit revolvierendem Kreditlimit?

Revolving-Kreditkarten bieten dem Nutzer die Möglichkeit, nur einen Teilbetrag zu zahlen, anstatt den gesamten monatlichen Saldo zurückzuzahlen.

Diese Flexibilität unterscheidet sie von klassischen Kreditkarten, wie etwa Debitkarten, bei denen der ausstehende Betrag komplett bezahlt werden muss.

Der nicht bezahlte Betrag wird mit den aufgelaufenen Zinsen auf den nächsten Monat übertragen. Das Konzept ist einfach: Nutzer können ihren finanziellen Spielraum erweitern und unerwartete Ausgaben decken, ohne den Betrag sofort in voller Höhe bezahlen zu müssen.

Dieses Modell wird häufig von Menschen genutzt, die kurzfristige finanzielle Engpässe überbrücken möchten.

Allerdings erfordert die Nutzung einer Revolving-Kreditkarte Disziplin, da durch Stundungsbeträge und Zinsen schnell hohe Kosten anfallen können.

Wie funktionieren Kreditkarten mit revolvierenden Kreditlinien?

Das Prinzip der Revolving-Kreditkarte basiert auf einem vom Anbieter eingeräumten flexiblen Kreditrahmen.

In diesem Rahmen können Karteninhaber Einkäufe tätigen oder Bargeld abheben. Am Ende des Abrechnungszeitraums wird eine Rechnung erstellt, aus der der geschuldete Gesamtbetrag hervorgeht. Benutzer haben dann die Wahl:

Volle Rückerstattung: Der volle Betrag wird ausgezahlt, es fallen also keine Zinsen an.

Teilzahlung: Es wird ein definierter Mindestbetrag (z.B. 3-5% des Restbetrages) zurückerstattet. Der Restbetrag wird auf den Folgemonat übertragen und verzinst.

Auf den ausstehenden Betrag werden sofort Zinsen berechnet, was die Gesamtkosten im Laufe der Zeit erheblich erhöhen kann.

Deshalb ist es wichtig, die Rückzahlungsmöglichkeiten und Zinskonditionen genau zu prüfen.

Bei einigen Karten können Sie die Revolving-Funktion deaktivieren und die Rückzahlung auf den gesamten monatlichen Saldo begrenzen, um Zinsgebühren zu vermeiden.

Kosten von Kreditkarten mit revolvierenden Kreditlinien

Revolving-Kreditkarten können mit unterschiedlichen Gebühren und Kosten verbunden sein. Es ist wichtig, die Bedingungen der Karte gut zu verstehen, um unangenehme Überraschungen zu vermeiden.

Jahresgebühren

Bei manchen Kreditkarten fällt eine jährliche Nutzungsgebühr an, die je nach Anbieter und Kartentyp (zum Beispiel Standard oder Premium) variiert.

Mit dieser Gebühr werden in der Regel Leistungen wie Versicherungen oder Bonusprogramme abgedeckt. Für Benutzer, die diese zusätzlichen Dienste nicht benötigen, können Kreditkarten ohne Jahresgebühr eine wirtschaftlichere Option sein.

Gebühren für Bargeldabhebungen

Mit revolvierenden Kreditkarten kann das Abheben von Bargeld an Geldautomaten teuer sein.

Viele Anbieter erheben hierfür eine Gebühr, die meist als Prozentsatz des abgehobenen Betrags berechnet wird (z. B. 3–5 %).

Darüber hinaus fallen die Zinsen häufig bereits ab dem Auszahlungsdatum an, sodass sich die Kosten schnell summieren.

Zinssätze für revolvierende Kredite

Einer der größten Kostenfaktoren bei revolvierenden Kreditkarten sind die Zinsen. Sie können je nach Anbieter und Kreditwürdigkeit des Benutzers variieren, liegen jedoch im Allgemeinen zwischen 10 und 20 % effektivem Jahreszins.

Bei Teilzahlungen können sich durch den Zinseszinseffekt große Beträge ansammeln.

Die vollständige Rückzahlung des offenen Betrags ist daher immer die finanziell beste Lösung.

Fremdwährungskurse

Wenn Sie im Ausland mit einer Revolving-Kreditkarte bezahlen, sollten Sie mit zusätzlichen Gebühren rechnen. Bei vielen Karten fällt ein Aufschlag von ca. 1,5–2 % auf den Transaktionsbetrag an.

Es gibt jedoch auch Karten ohne Fremdwährungsgebühren, die speziell für Vielreisende konzipiert sind. Um unnötige Kosten zu vermeiden, lohnt sich ein Vergleich.

Für wen eignen sich Kreditkarten mit einem revolvierenden Kreditrahmen?

Revolving-Kreditkarten sind ideal für alle, die bei ihren monatlichen Ausgaben Flexibilität wünschen. Hierzu zählen beispielsweise:

Personen mit unregelmäßigem Einkommen: Selbstständige, die nicht jeden Monat über ein festes Einkommen verfügen.

Kunden mit kurzfristigem Finanzbedarf: So können unerwartete Ausgaben, wie etwa Reparaturen oder Arztrechnungen, leichter gedeckt werden.

Versierte Kreditnutzer: Personen, die ihre Finanzen im Griff haben und durch pünktliche Tilgung ihrer Schulden hohe Zinsen vermeiden können.

Für Personen, die Schwierigkeiten haben, ihre Ausgaben zu kontrollieren oder bereits Schulden haben, sind diese Karten allerdings weniger geeignet. In diesen Fällen können hohe Zinsen schnell zur Verschuldung führen.

Was sollten Sie bei der Wahl einer Kreditkarte mit revolvierendem Kreditrahmen beachten?

Die Wahl der richtigen Revolving-Kreditkarte hängt von mehreren Faktoren ab, die sorgfältig bedacht werden sollten.

Rückerstattungsmöglichkeiten

Flexibilität ist hier das A und O. Gute Anbieter bieten die Möglichkeit, die Teilzahlung individuell anzupassen oder sogar ganz abzuschalten.

Eine klare Übersicht über Ihre Rückerstattungsoptionen hilft Ihnen, unangenehme Überraschungen zu vermeiden.

Verfügbare Kreditlimits

Der Kreditrahmen muss zu Ihrem finanziellen Bedarf passen. Ein zu niedriges Limit schränkt die Nutzung ein, ein zu hohes Limit erhöht die Gefahr einer Überschuldung.

Das Limit legen die Anbieter meist abhängig von der Kreditwürdigkeit des Nutzers fest.

Gebühren und Zinsen

Im Mittelpunkt sollten immer die Gesamtkosten der Karte stehen. Jahresgebühren, Zinsen und weitere Gebühren wie Fremdwährungs- oder Bargeldabhebungsgebühren sollten vor einer Entscheidung verglichen werden.

Manche Anbieter bieten zudem transparente Kostenübersichten und Tools an, die den Vergleich erleichtern.

Kundenservice und Kommunikation

Gerade bei Problemen oder Fragen ist ein zuverlässiger Kundenservice das A und O.

Im Vorteil sind dabei Anbieter, die über mehrere Kanäle gut erreichbar sind und eine klare Kommunikation bieten. Bewertungen anderer Nutzer können ggf. zusätzliche Informationen liefern.

Revolving-Kreditkarten bieten eine bequeme Möglichkeit, finanzielle Flexibilität zu genießen.

Sie eignen sich allerdings nur für Nutzer, die verantwortungsvoll mit Krediten umgehen können.

Hohe Zinsen und Gebühren machen es notwendig, sich vorab umfassend zu informieren und die richtige Karte sorgfältig auszuwählen.

Vergleichen Sie verschiedene Angebote und finden Sie heraus, welche Karte am besten zu Ihren individuellen Bedürfnissen passt.

Weitere nützliche Tipps und ausführliche Vergleiche finden Sie auf unserer Website. Bleiben Sie informiert und treffen Sie die besten Entscheidungen für Ihre Finanzen!

Möchten Sie einen Vorschlag? Lesen Sie auch unseren Artikel zur Auswahl einer Kreditkarte für Studenten!